Tỉ giá được áp dụng tại các ngân hàng thương mại đứng ở mức 22.739 đồng/USD ngày 29/4. So với ngày 31/12/2016, tỉ giá này chỉ tăng 0,1%.

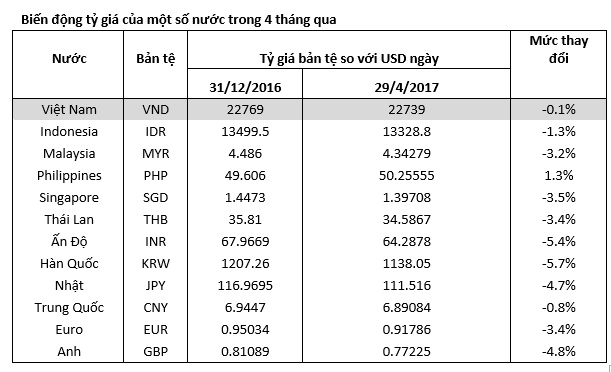

Nếu so rộng ra với các bản tệ khác trong khu vực và thế giới được nêu ở bảng dưới đây, có thể thấy, trừ tỉ giá của đồng PHP của Philippines, tỉ giá tiền đồng của Việt Nam (VND) ít biến động nhất, nói cách khác là ổn định nhất trong số các đồng bản tệ này.

Điều gì đã góp phần tạo nên sự ổn định này?

Trước hết, trái ngược với những giai đoạn bất ổn lớn trước đây, sự ổn định của tỉ giá VND/USD trong thời gian qua rõ ràng là nhờ vào một yếu tố thuận lợi khách quan mang tính quyết định. Đó là sự suy yếu đáng kể của USD so với các bản tệ khác, cũng tức là các bản tệ khác lên giá đáng kể so với USD, như bảng dưới đây cho thấy. Sự đảo chiều và lên giá của các bản tệ khác so với USD làm cho việc “neo” VND vào USD của NHNN trở nên dễ dàng hơn nhiều, vì NHNN không còn phải vất vả chống đỡ trước áp lực phá giá VND nhằm một mặt duy trì tính cạnh tranh của hàng xuất khẩu Việt Nam, mặt khác bảo vệ thị trường nội địa trước sự tăng vọt của nhập khẩu từ các nước có bản tệ suy yếu so với USD (và tức là so với VND) như trước đây.

Trong bối cảnh tỉ giá VND/USD được áp dụng tại các ngân hàng thương mại diễn biến khá ổn định, thậm chí có nhiều lúc suy yếu (VND lên giá) thì việc nâng tỉ giá trung tâm của NHNN có vẻ như là một hành động “ngược dòng”, một điều khó hiểu. Bởi từ trước đến nay thường NHNN chỉ nâng tỉ giá trung tâm (hoặc tỉ giá liên ngân hàng trước đây) khi ở vào thế bí, buộc phải nâng dưới áp lực của thị trường khi tỉ giá tại các ngân hàng thường xuyên chạm trần.

Tuy vậy, nếu để ý thêm một số yếu tố khác thì sẽ thấy hành động nâng tỉ giá trung tâm của NHNN không còn là nghịch lý, khó hiểu nữa. Trước hết, tăng trưởng kinh tế quý 1 đã chậm lại, ở mức thấp nhất so với cùng kỳ trong vòng 3 năm trở lại đây. Tiếp đó, nhập siêu tăng liên tục trong 4 tháng qua, và hiện đã đạt mức 2,74 tỷ USD, là mức mà có tờ báo đã gọi là “choáng”. Trong khi đó, lãi suất cho vay vẫn đứng ở mức cao, thậm chí còn chịu áp lực tăng lên trong những tháng qua, còn lạm phát chỉ mới dịu lại gần đây khi chỉ số giá tiêu dùng tháng 4 không thay đổi so với tháng 3, sau khi đã tăng tốc mạnh trong quý 1 năm nay so với cùng kỳ mấy năm trước.

Trong bối cảnh trên, NHNN sẽ phải rất thận trong với nới lỏng cung tiền để hạ lãi suất nhằm thúc đẩy tăng trưởng, vì nới lỏng cung tiền sẽ làm tăng nguy cơ lạm phát trở lại. Tăng cung tiền nhằm hạ lãi suất cũng đồng thời có nghĩa là mở rộng tổng cầu, kéo theo hậu quả không mong muốn là nhập khẩu tiếp tục gia tăng (nếu tỉ giá vẫn neo ổn định), làm tăng nhập siêu.

Trước tình huống khó khăn này, việc NHNN có thể làm được với ít tổn thất vĩ mô nhất là bật tín hiệu hoặc trực tiếp can thiệp để VND suy yếu thêm so với USD, thoát khỏi tình trạng ổn định như hiện nay. VND yếu đi sẽ đạt được cùng lúc mục tiêu thúc đẩy tăng trưởng cũng như mục tiêu giảm nhập siêu. Và nếu NHNN làm VND yếu đi mà không phải dựa vào việc bơm thêm VND ra thị trường thì sự yếu đi này của VND sẽ không làm gia tăng áp lực lạm phát.

Như vậy, việc NHNN tăng tỉ giá trung tâm và đồng thời để Sở Giao dịch NHNN yết giá bán USD lên mức 23.001 đồng gần đây (ngày 28/4) là tín hiệu cho thấy NHNN mong muốn để VND yếu đi trực tiếp thông qua việc cung cấp USD với tư cách là nguồn cung cuối cùng ra thị trường với giá cao hơn giá thị trường.

Cách can thiệp vào tỉ giá này sẽ không làm tăng áp lực lạm phát vì NHNN không phải tăng cung VND. Tất nhiên là cách làm này sẽ có ít tác dụng (lên tỉ giá) chừng nào thị trường ngoại tệ còn tiếp tục tự thỏa mãn, tự cân bằng cung cầu mà không cần phải trông chờ vào nguồn cung USD từ NHNN.

Nhưng trong thời gian tới, nếu nhập siêu tiếp tục gia tăng thì USD sẽ trở nên khan hiếm hơn trên thị trường ngoại hối, buộc các ngân hàng phải quay sang nguồn cung USD từ NHNN với giá cao hơn, nhờ đó làm tăng tỉ giá VND/USD trên thị trường ngoại hối. Kết quả là nhập khẩu sẽ dịu đi, còn xuất khẩu nhận được thêm cú hích để tăng trưởng mạnh hơn, nhờ đó tiếp tục cải thiện tăng trưởng kinh tế.

Tóm lại, diễn biến điều hành tỉ giá gần đây cho thấy NHNN đang đi đúng hướng, thậm chí đây là lựa chọn duy nhất trong bối cảnh nhiều khó khăn và nhiều mục tiêu đan xen. Cũng có thể thấy thêm là NHNN sẽ tiếp tục để tỉ giá gia tăng trong thời gian tới, bất chấp sự suy yếu nói chung của USD, nếu tăng trưởng tiếp tục chậm lại còn nhập siêu tiếp tục tăng.